Pions : Allez-y, Revêtez-vous !

Voici une analyse de l’économiste Andreas Groeger qui nous semble particulièrement judicieuse pour comprendre la dérive de nos économies. (Elle n’aboutit pas aux propositions de l’Économie Distributive, mais on s’en rapproche.)

Résumé :

Un an et demi après l’annonce de la faillite de la banque américaine Lehman Brothers (15.09.2008) le public semble être retourné à la normale. Seuls quelques événements tels le forum économique de Davos servant de plate-forme de discours politiques nous rappellent qu’il y a toujours du pain sur la planche. En même temps on nous rassure, la situation serait maîtrisée. Pourtant, entre les lignes, on lit que ce n’est pas le cas et que les appels au secours s’orientent de plus en plus vers la société civile. En effet, les explications restent en suspens : en admettant que la monnaie est créée par le système bancaire privé et que sa création se fait par endettement induisant un paiement d’intérêts composés (intérêt sur les intérêts), et en constatant qu’il faut gagner toujours davantage d’argent (travailler-produire-vendre) pour servir la dette et ainsi échapper à la faillite financière, alors on a le droit de se demander pourquoi on n’arrive pas à s’en sortir. En fait, depuis les années 1980 les dettes (à cause de leur augmentation exponentielle) croissent plus rapidement que le revenu parce que le taux de croissance du PIB reste inférieur au niveau général des intérêts (environ 5%). Voilà pourquoi le système financier actuel nous force de travailler plus,… rien que pour rembourser plus. Vivement le jour où la société civile se réveillera.

Ces deniers jours, les médias nous rappellent que tant qu’on est à l’abri de catastrophes naturelles1, de piratages2 ou de menaces de levée de l’océan3, il n’y aurait aucunement lieu à s’inquiéter, car…tant que nos voyants politiques nous font comprendre que grâce aux mesures vigilantes du gouvernement, « nous commençons à pouvoir espérer à voir des mois ou nous allons faire reculer le chômage4 » (Laurent Wauquiez, secrétaire d’État chargé de l’emploi) et malgré les chutes les plus profondes du PIB américain (-2,4 %), celui-ci a connu une croissance exceptionnelle de 5,7 % en fin d’année 2009, alors bien plus que le prévoyaient les analystes5, alors tout va bien.

Est-ce vrai alors que tout va pour le mieux de tous ? D’ailleurs, on ne parle plus du terme qui faisait si peur aux boursiers, entrepreneurs, consommateurs, travailleurs et politiciens…la fameuse crise, ce moment d’une maladie caractérisé par un changement subit et généralement décisif… Mais non, vous exagérez, docteur. Nous sommes en train de guérir. Nos pharmacologues et spécialistes de la prévoyance, présidés par le professeur N. (S)arkozy, nous disent lors de leur réunion annuelle à Davos qu’il suffit de vouloir « remettre le capitalisme au service de l’homme6 ».

Mais attendez – qui et quoi leur confie la légitimité de nous ‘narcotiser’ avec leurs prescriptions nébuleuses ? Leur avons-nous demandé ? Savent-ils de quoi ils parlent ?

Écoutons ce qu’ils nous disent: « [Ce sont les déséquilibres budgétaires des États] qui sont à la racine du mal6 ». Ils nous font comprendre qu’il suffit de consommer moins et de rembourser les dettes – c’est ça, la clé de voûte. Donc, d’abord travailler plus pour gagner plus, et ensuite, consommer moins pour rembourser plus. Puis, ajoutent-ils pour nous rendre complètement perplexes : « A-t-on le droit de parler de la monnaie ? C’est un devoir6 ».

Parlons donc de la monnaie. Mais pourquoi s’y consacrer au niveau politique ? ‘C’est un acquis de la société, connu, reconnu, nécessaire et indispensable’ – disent les uns. ‘C’est une invention du capitalisme et donc à contester par principe’ – disent les autres.

Pour se sortir du dilemme – regardons de prêt de quoi il s’agit.

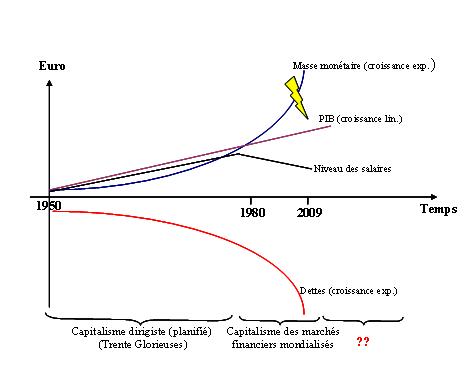

Voici l’évolution historique de certaines grandeurs économiques (masse monétaire, PIB, niveau général des salaires après impôts et exprimés en pouvoir d’achat, dettes) du début des activités après la reconstruction en Europe jusqu’à aujourd’hui :

Que voyons-nous donc?

Le PIB, ce fameux indicateur de la « richesse des nations », croit en moyenne de manière linéaire car le taux de croissance s’affaiblit au fil du temps. Dans les années 1950 et 1960, le taux de croissance franchit les 10 voire 12 % – comme de nos jours dans les pays émergents – pourtant depuis les années 1990, il monte à peine au-delà des 1,5 % voire passe parfois en mode décroissant (-5% en 2009). C’est d’ailleurs un phénomène naturel car la consommation est limitée sur une terre qui ne permet pas une expansion illimitée de sa population demandant une exploitation de plus en plus accrue des ressources disponibles7.

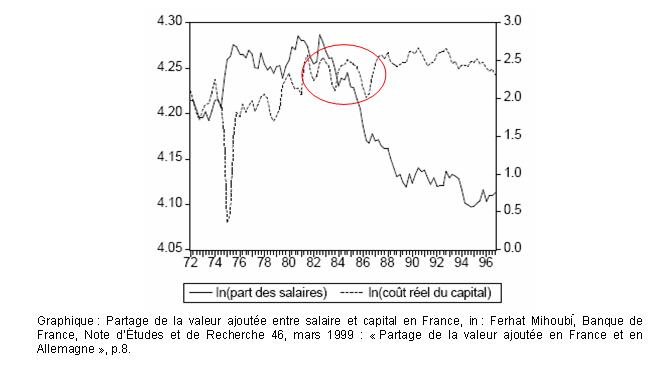

Le PIB, le rappelons-nous, est une mesure de l’ensemble des valeurs ajoutées créées en une année dans un certain espace économique. C’est en quelque sorte le gâteau économique évalué en termes monétaires qui est partagé entre grosso modo les salariés et les détenteurs du capital (actionnaires, gros investisseurs…) et puis, en fonction du choix gouvernemental, redistribué, le cas échéant, aux plus démunis ou pour toute sorte de raisons qui justifient une intervention de l’État (subventions, dégrèvements fiscaux, allocations familiales, …). Comme le montre une étude menée en 19998, ce partage de la valeur ajoutée s’organisait de manière plus ou moins harmonieuse entre les partenaires sociaux (syndicats, MEDEF) et chaque partie prenante voyait sa part augmenter- la question tournait juste autour ‘de combien ça va augmenter, sans en laisser trop à l’autre…’.

Graphique : Partage de la valeur ajoutée entre salaire et capital en France, in : Ferhat Mihoubi, Banque de France, Note d’Études et de Recherche 46, mars 1999 : « Partage de la valeur ajoutée en France et en Allemagne », p.8.

Cependant, c’est bien à partir des années 1980 que la donne change brusquement. Le partage affichait désormais un déséquilibre profond au détriment des salariés qui en fin de compte y contribuent pourtant de manière plus productive que les détenteurs du capital financier ou d’autre nature.

Comment est-ce possible ? Les salariés en demandaient-ils trop ? Aurait-on donc, déjà en début des années 1980, dû travailler plus pour gagner d’avantage, comme nous le suggèrent nos gouvernants à l’heure actuelle ? Ou aurait-il fallu lutter plus pour captiver plus du gâteau ?

En tout état de cause, il n’en est pas uniquement que le gâteau est partagé de manière de plus en plus inégale, mais c’est le niveau des salaires qui est en chute depuis une dizaine d’année, si on prend en compte les impôts et le taux d’inflation qui se situe bien au-delà du taux d’augmentation des salaires. Donc, on peut effectivement travailler plus pour en avoir pourtant beaucoup moins dans la poche.

Bon, vous allez dire : ‘Tout ça, c’est connu – pourquoi en parler encore ? C’est la faute aux syndicats qui ne se lèvent plus ou au MEDEF et aux gouvernements qui ont déclaré la guerre aux salariés et les maillons faibles de la société.’

C’est vrai. On voulait parler de la monnaie. Pourtant, c’est bien elle qui constitue la clé de voûte pour comprendre, au moins en grande partie, cette évolution calamiteuse et la crise sociale, écologique, économique et démocratique de nos jours.

A l’origine, la monnaie est une convention sociale pour servir en tant que moyen de mesure lors des échanges et de moyen de paiement pour les biens et services produits et offerts (demandés) sur un espace (virtuel ou réel) donné qu’on appelle ‘marché’.

La masse monétaire émise devrait correspondre à la valeur totale des marchandises et services produits et échangés pour éviter une trop grande augmentation des prix (par l’abondance d’argent) ou une pénurie de paiement (par manque d’argent). Le contrôle de cette masse monétaire fut ainsi rapidement accaparé par les gouvernants.

Aujourd’hui, ce n’est pourtant plus une institution publique qui émet de l’argent et contrôle sa circulation. Ce sont principalement les banques commerciales qui créent de l’argent en accordant des crédits aux clients. Elles peuvent le faire même sans dépôts préalables. Car la monnaie réelle, c’est-à-dire les pièces et billets, ne représentent que 5% de la masse monétaire globale. Le reste, ce sont des chiffres clignotants sur un écran d’ordinateur9. Et grâce à la mise en réseau de tous les comptes bancaires au monde, chaque nouveau crédit donne automatiquement lieu à un dépôt sur un autre compte. Et puisque seulement une très petite partie de l’argent que gère une banque est prélevée d’un coup sans contrepartie venant d’une autre banque, alors les crédits émis se multiplient tant qu’il y ait de la demande des clients. Pourtant, comme une banque doit bien veiller à ne pas faire de pertes voire fermer ses portes, elle ne prête principalement qu’aux personnes qu’elle estime suffisamment costaudes à s’imposer contre les adversaires dans la guerre économique. Mais pourquoi cette guerre ? En quoi consiste-elle ? Le capitalisme financier est basé sur la rente du capital investi. Chaque crédit accordé donne lieu à un paiement d’intérêts. Et ces intérêts sont miraculeusement composés [NDLR : en théorie financière, les intérêts composés indiquent qu’on paie aussi des intérêts sur les intérêts. Cela revient donc à une croissance exponentielle des dettes ou de la fortune accumulées]. Puisque le PIB ne croit que de manière linéaire, les dettes augmentent relativement plus rapidement que ce dernier jusqu’à ce que personne ne soit plus capable de les rembourser. En outre, puisque la monnaie est créée par l’émission d’un crédit, alors c’est également la masse monétaire qui augmente au même rythme que les dettes10.

Toutefois, l’argent et les dettes ne sont pas distribués équitablement dans la société. Seulement 10 % de la population dispose d’une fortune monétaire leur permettant de ne payer aucun intérêt alors que une grande partie des autres 80 % arrivent souvent à peine à joindre les deux bouts10. Ainsi, tous les jours un milliard d’euro11 est transféré du ‘bas’ en ‘haut’ de la société et ceci non pas par gratitude envers les plus fortunés ou par avarice des derniers mais tous simplement par conséquence des mécanismes intrinsèques au système capitaliste, créé par l’Homme au 16e siècle.

Et comme le taux de croissance du PIB est moins élevé que le niveau général des taux d’intérêt depuis les années 1980, ceci explique pourquoi tous ceux qui vendent leur force de travail (donc eux même) sur le marché du travail, rentrent avec de moins en moins d’argent qui en fin de compte ne sert qu’à rembourser les dettes. Car dans tous les prix se cachent des intérêts à rembourser : les entreprises, l’État et les individus s’endettent pour investir et il revient au consommateur et donc principalement au salarié et au contribuable de payer la dette. Donc, aujourd’hui, on travaille plus pour rembourser plus.

Ce qui est curieux dans cette histoire : on n’en finit jamais. Le résultat de ce phénomène accélérateur est un surendettement des États, des individus et des entreprises. II s’en suit le retrait de l’État des services sociaux, l’appauvrissement d’un nombre croissant de personnes, des restructurations dans les entreprises et un chômage de masse qui s’aggrave. La masse monétaire ne se réduit guère car les énormes sommes en fortunes accumulées dans les mains de très peu aspirent la contrepartie monétaire des plus-values produites dans les usines, écoles, hôpitaux, mairies etc. L’argent est là, mais pas au bon endroit – socialement parlant. Au lieu de circuler, la monnaie est acheminée dans un canal de sens unique vers les plus fortunés et ceci de manière accélérée. Et puisqu’il s’agit aujourd’hui d’immenses sommes d’argent, les mécanismes de redistribution prévue par la politique sociale ne permettent plus d’adoucir les déséquilibres11.

D’autant plus, tant que les intérêts à payer sont composés, il ne sera jamais possible de se libérer de l’astreinte à l’expansion et la croissance économique. Car, lors de la création monétaire par émission d’un emprunt, la monnaie supplémentaire nécessaire pour rembourser les intérêts n’est pourtant pas créé. Il faut donc produire de la valeur ajoutée, c’est-à-dire être plus productif pour servir la dette. Pourtant plus on produit, plus il faut des ressources et plus on produit des déchets, rien que pour rembourser la dette. Les uns vivent dans le superflu et les autres dans la misère. L’écart se mesure à l’intérieur d’un espace économique mais également entre eux. D’où aussi le déséquilibre énorme entre le Nord et le Sud. Ce sont effectivement les pays industrialisés qui vivent aux dépens des autres puisque l’endettement des pays du Sud demande à eux un remboursement bien au-delà des transferts du Nord vers le Sud. La totalité des aides reçues par les ONG par exemple ne suffisent qu’à rembourser les dettes pendant deux semaines11.

Le système monétaire inhérent au capitalisme financier pousse les individus à vivre à un rythme de plus en plus accéléré, à se disputer la part de plus en plus petite du gâteau à redistribuer et en fin de compte à détruire l’environnement et la société. Bref, à faire la guerre et à vivre aux dépens des générations futures. Le système capitaliste s’assimile à un moteur qui tourne de plus en plus rapidement pour finir par…exploser. A ce propos, l’économiste Suisse Hans-Christoph Binswanger notait un jour : « 99 % des gens ne reconnaissent pas la calamité du système monétaire. Ni la politique ni les sciences économiques ne la voient. Au contraire, les économistes la déclarent comme ‘non existante’. Pourtant, tant que nous ne reconnaîtrons pas la problématique d’une économie basée sur la création monétaire par endettement provoquant des intérêts composés, il nous sera impossible de résoudre la question écologique, sociale et économique10. » En bref, le système économique auto imposé et reproduit à chaque levée du soleil met en péril la paix dans le monde.

Suffirait-il donc de produire et de consommer moins et de taxer les plus fortunés ? Et bien non, car seulement 10 % de la masse monétaire en circulation sert l’économie réelle de production en biens et services. Le reste relève de la pure spéculation et fait tourner les affaires financières9.

Cependant, les conséquences sociale, économique et politique d’une défaillance du système financier et monétaire tel qu’il nous est octroyé, peuvent être estimées en extrapolant les dérapages induits par les crises économiques en Asie (1997) ou en Argentine (2001)12, par exemple. Sauf qu’il n’y aura plus le FMI ou d’autres institutions qui pourraient courir au secours parce qu’elles seraient elles-mêmes concernées…

‘Mais ça alors, il est l’heure d’agir’, disiez-vous ? Quelles sont alors les recettes de nos gouvernants ?

En fait, la seule réponse qu’ils nous donnent est de s’endetter encore plus et de pomper encore plus d’argent dans la bulle tout en demandant aux générations futures de se débrouiller avec cet héritage calamiteux.

Et comment s’expliquent nos gouvernants là-dessus ?

N. Sarkozy à Davos : «…remettre le capitalisme au service de l’homme6 »

Un élu national, délégué au conseil des finances dans un chat qui (on peut le comprendre) souhaite rester anonyme : « J’avoue que ni le gouvernement ni la BCE y a compris quelque chose. Le système monétaire est un continent inconnu. »

La BCE dans une lettre : « Nous comprenons que vous souhaitez savoir si la BCE va prendre des mesures comparables à celles mises en œuvre par la Banque centrale de Suède, nous ne sommes pas en mesure de vous répondre sur ce point précis. En effet, nous ne pouvons commenter sur la politique monétaire future ou hypothétique de la BCE. »

Pourtant, le capitalisme ne servira jamais à l’Homme car ce n’est pas de l’Humanisme.

Il faudrait plutôt faire éclater la bulle spéculative et détruire la monnaie qui en est en trop au lieu de l’agrandir pour la simple raison de préserver le pouvoir des empereurs de la haute finance. Comme 80-90% de la masse monétaire9 est contrôlée par les banques et investisseurs et que ni la BCE ni les banques n’ont de légitimité démocratique, aucun gouvernement ne peut intervenir : l’État c’est le capital.

Même Friedrich von Hayek, prix Nobel et défenseur du libre échange, écrivait déjà en 1976 qu’il faudrait libéraliser aussi le système monétaire et casser le monopole des banques de créer de la monnaie13.

Comment y arriver ?

Il s’agit d’abord de comprendre le fonctionnement du système monétaire actuel et de reconnaître les forces et lieux d’application des monnaies complémentaires14.

Puis, mener des actions d’expérimentation sur le terrain et joindre les associations et groupes d’intérêts qui s’y consacrent depuis une trentaine d’années, et aussi soutenir les forces politiques pour bâtir un nouveau consensus sur un modèle alternatif.

Si, par exemple, ce ne sont plus les banques mais une autorité publique indépendante15, telle le corps juridique, qui émet la monnaie sous forme d’une monnaie déclencheur d’activité, il n’y aura plus lieu à payer des intérêts et les dettes pourront être résorbées. Si, de plus, la monnaie était mise en circulation par l’État à travers un revenu citoyen universel et que la TVA et les impôts sur le revenu étaient remplacés par une imposition sur la pollution et la consommation de ressources ainsi que sur l’espace foncier utilisé, la friction sociale et économique pourrait être atténuée parce que l’argent servirait à ceux qui en auront besoin16.

Enfin, si les gouvernants s’avèrent incapables de gérer la situation et que les empereurs de la spéculation internationale finissent par perdre leurs déguisements, il reviendrait donc à chacun de reprendre leurs vêtements et de libérer l’économie de marché du capitalisme. C’est d’ailleurs effectivement ce que préconisent nos pharmacologues lorsqu’ils font appel à la société civile mondiale, donc à chacun(e) d’entre nous, de nous rassembler pour construire ensemble un monde plus vivable: « …Peut-être que l’émergence [du] citoyen plus lucide, plus réaliste, plus exigeant, nous conduira à nous sentir plus heureux de ce que nous sommes.6»

Andreas Groeger

.

Références:

-

1« Les pirates des mers déjà sur le pont », Libération.fr 02/01/2010, (visité le 07.02.10)

-

2Ludovic Hirtzmann: « Haïti veut prendre en main sa reconstruction », Le Figaro.fr, 25/01/2010, (visité le 07.02.10)

-

3« Réunion ministérielle sous-marine aux Maldives », Le monde.fr, 17.10.09 (visité le 07.02.10)

-

4D.H.: « Chômage : première baisse depuis juin », lci.tf1.fr, 27.01.10 (visité le 07.02.10)

-

5« États-Unis : croissance exceptionnelle fin 2009 », Le figaro.fr, 29.01.10 (visité le 07.02.10)

-

6Arnaud Leparmentier : « Nicolas Sarkozy veut ‘remettre le capitalisme au service de l’homme’ », Le monde.fr, 28.01.10 (visité le 07.02.10)

-

7Kay Bourcarde, Karsten Herzmann: « Normalfall exponentielles Wachstum? – ein internationaler Vergleich », Institut für Wachstumsstudien, www.wachstumsstudien.de, 2006

-

8Ferhat Mihoubi: « Partage de la valeur ajoutée en France et en Allemagne », Banque de France, Note d’Etudes et de Recherche 46, Mars 1999 (http://www.banque-france.fr/fr/publications/telechar/ner/ner64.pdf, visité le 07.02.10)

-

9Andreas Groeger: « Les pratiques monétaires sociales dans le bassin du Rhin Supérieur – Monnaies pour le pauvre ou pour le peuple ? », Mulhouse, 2007

-

10Helmut Creutz: « Das Geldsyndrom », chapitre 24: « Die Ursachen unseres Wachstumszwangs », Ullstein, 4e édition, München, 1997

-

11Margrit Kennedy: « Geld ohne Zinsen und Inflation », Goldmann, München,2005

-

12La crise en argentine 2001, you tube, (visité le 07.02.10)

-

13F.A. Hayek : « Denationalisation of Money », Institute of Economic Affairs, 3e édition, Londres, 1990, pp.52

-

14Stephen DeMeulenaere : « Principles of Complementary Currency Systems », http://www.appropriate-economics.org/materials/principles_of_ccs/index.html (visité le 08.02.10)

-

15« Le manifeste de la monétative », pétition auprès des gouvernements Européens, http://www.monetative.org (visité le 09.02.10)

-

16Brian Leslie: « Commentaires de ‚The Future of Money’ (Bernard Lietaer) et de ‚Money’ (Thomas Greco) », http://www.feasta.org/documents/review2/money.htm (visité le 30.01.10)

.

publié le 22/03/2010

Commentaires récents